谈谈IVD之生化诊断与化学发光

一、体外诊断及其分类

1何为体外诊断

体外诊断是指在人体之外,通过对人体样本(血液、体液、组织等)进行检测而获取临床诊断信息,进而判断疾病或机体功能的产品和服务。

换句话说,体外诊断(IVD)是指将血液、体液、组织等样本从人体中取出,使用体外检测试剂、仪器等对样本进行检测与校验,以便对疾病进行预防、诊断、治疗检测、后期观察、健康评价、遗传疾病预测等的过程,所以体外诊断的核心就是体外检测试剂以及检测仪器。

体外诊断是医学检验的强大工具,其提供的全方位(生化信息、免疫信息、基因信息)、多层次(定性、半定量、定量)的检验信息成为临床诊断信息的重要来源。

根据罗氏诊断的数据统计,体外诊断能够影响60%的临床治疗方案(有报告说这个数据是80%,精确的模糊),但其费用只占整个临床治疗费用的2%,因此体外诊断具有极大的商业价值以及实际意义。

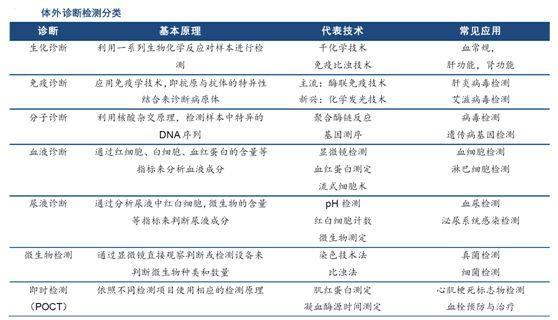

2体外诊断的分类

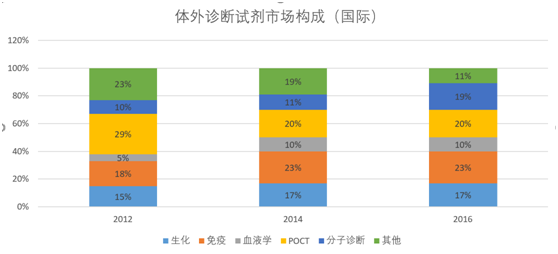

体外诊断按检验原理或检验方法的不同,主要包括临床生化诊断、免疫诊断、分子生物学诊断、血液学诊断、微生物诊断、尿液诊断、凝血诊断等,其中生化诊断、免疫诊断、分子生物学诊断为临床体外诊断主要的三大领域。

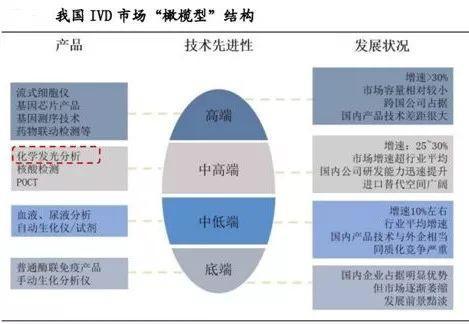

如果按照技术水平,整个 IVD市场又大致可以分为高、中、低三个技术层次。

低端市场主要对应的是手动或半自动的普通酶联免疫产品,

中端市场又可分为中低端(生化、血液检测、尿液检测等)

中高端(化学发光免疫产品、荧光定量 PCR分子诊断等)两部分,

高端市场主要有流式细胞仪、高通量基因芯片等等。

从发展趋势来说,行业有继续平台不断升级的趋势,每次技术平台的升级往往伴随着细分市场增速/份额的变化(比较明显的例子就是近年来免疫学技术平台的提升所带来的化学发光免疫产品对于普通酶免产品的替代)。

注意一点,体外诊断过程中,诊断仪器、试剂以及耗材配套使用,我国体外诊断行业中,试剂占比73%(2015年数据)。

按照搭配试剂的方式,体外诊断仪器可以分为开放式系统和封闭式系统。开放式系统即诊断仪器可以搭配多家厂商的试剂使用,封闭式系统则同一厂家的仪器和试剂必须配套使用。

从这个角度来看的话,化学发光、基因芯片、基因测序等是封闭式的,其他的一般式开放式。

按检测环境及条件的不同,体外诊断又分为实验室诊断和床旁诊断(Point of care testing,POCT)。POCT是指利用便携式分析仪器或配套试剂在采样现场进行快速检测得到结果的一种方式,以其“便携性、操作简便性、结果及时性”等优势得到了快速发展和应用。

二、体外诊断行业分析

1整体行业的增长

(1)全球增速

全球体外诊断行业处于成熟发展阶段,2020年市场规模有望达到747亿美元,预计3-5年全球体外诊断行业年均复合增长率约为4-5%。

2016年,全球IVD行业市场规模约为617亿美元,据Allied Market Research预测,未来几年内全球IVD行业将以约5%的年均复合增长率增长,并在2020年达到747亿美元。

伴随着体外诊断技术不断升级和前沿科学应用的浪潮,全球人口基数不断增长,慢性病、肿瘤等发病率的不断提高,都成为了全球IVD市场持续发展的推动力。

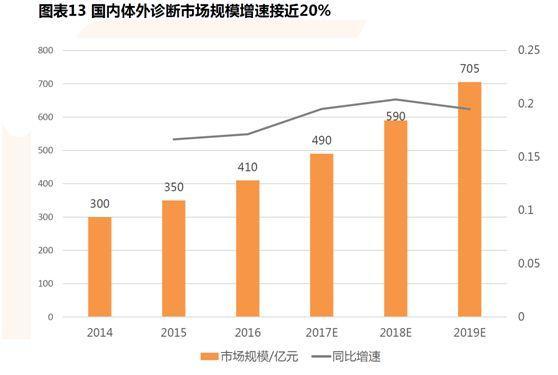

(2)中国增速

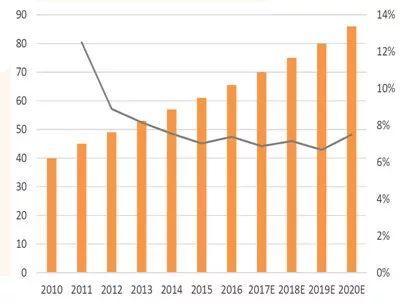

我国体外诊断行业正处在飞速发展阶段,近几年一直保持20%的年均增长速度,2017 年我国IVD市场总规模预计约600亿元。

受市场规模基数低、医疗服务需求增长、检测技术更新换代等因素推动, 我国 IVD 市场仍将保持超越医药行业平均的增速,根KaloramaInformation《全球IVD市场(第10版)》报告预计,中国IVD市场在2016-2021年的复合增速约为15%。

(3)中国IVD发展空间

中国IVD处于行业的成长期,从人均诊断费用来看,是世界平均水平的一半,是日本的15%不到。与发达国家相比,我国体外诊断行业仍处在发展前期,我国人口约占全球的1/5,但体外诊断市场规模仅为全球的3%,规模仍然较小。

根据中国产业信息的统计,我国体外诊断产品人均年消费额为4.6美元,仅为全球平均消费水平的一半,日本的15%不到,更是远远低于发达国家的人均水平。全球IVD市场约占全部药品市场的5%左右,而我国仅为1-1.5%左右。

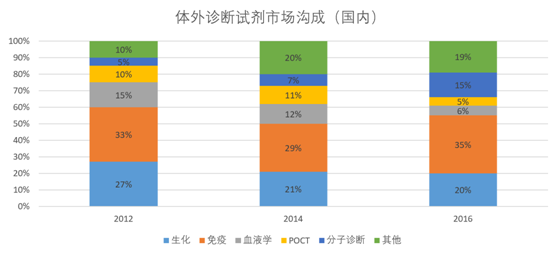

2细分行业的增长情况

从国际和国内的体外诊断结构来看,生化、免疫和分子占据市场上的绝大多少份额,国际是59%,我国是70%;如果说国际代表一种成熟的市场格局的话,那么是不是我国的体外诊断市场中,生化基本市场占有率稳定或者缩小(市场份额不代表规模),免疫的市场份额会因为其他诊断的快速发展,如分子、POCT而收缩呢?

在上文我们说过,中国未来3-5年体外诊断会保持15%的复合增长率,下文将重点分析我国体外诊断市场的细分结构以及发展速度,也就回答上述的问题。

(1) 问题一:我国生化诊断市场还有发展动力吗?市场竞争如何?国内厂商的机会在哪里?

首先,我们要问生化诊断会被淘汰吗?答案是不会,从实践的结果(欧美的发展结果)已经得出。

从逻辑上讲,市场上的不同诊断方法虽然从技术上有优劣,但是医院检验科或者是体检选择哪一种诊断方法会综合考虑其适配性,具备包括对精度的要求、效率、价格等。

如有一些生化诊断项目用化学发光免疫上去进行检测,结果更加准确可靠,但有些项目更适于应用生化诊断方法来进行检测,在血糖、血脂、胆固醇、酶等常规项目上,生化诊断具有不可替代的重要作用,若使用化学发光方法反而程序复杂,需要进行一系列前期准备,对样本进行清洗、筛除干扰因素。

更为关键的是,免疫检测通常成本较高,时间也较长,一般需要15-20分钟。而生化诊断一般需要10分钟左右,较快的项目2-3分钟即可出结果。

生化诊断目前技术成熟,检测成本低,未来主要以糖和非蛋白类基础指标为主,逐渐淡出其他领域,在基层市场占有率高。终端定价是几类检测中最低的,但由于成本低,因此无论对于医院还是产品供应商来说,都是毛利率最高的品种,可以超过80%。

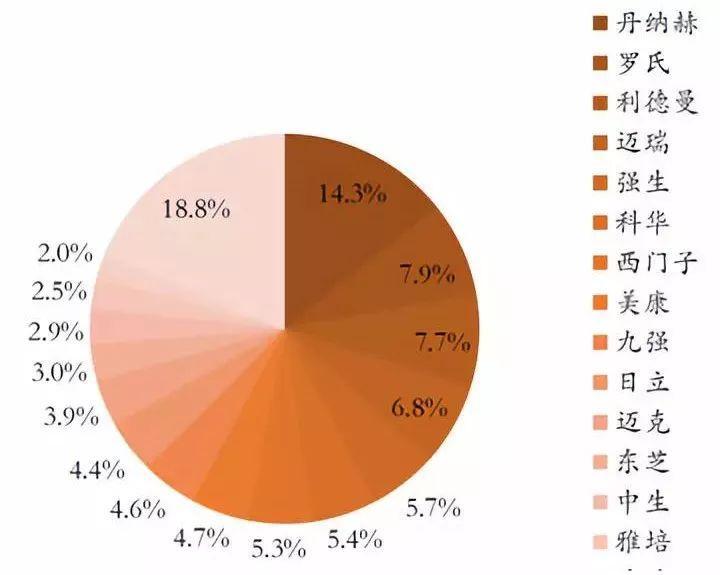

其次,从市场占有率角度来看,国际市场行业集中度高,我国市场较为分散。国际市场四大巨头罗氏、贝克曼、西门子和强生凭借先发优势在国际市场占据了超过80%的市场份额,而在我国前五大厂商占比42%,相对分散。

并且,我国生化诊断的增速放缓,预计随后3-5年行业保持7%左右的增速,可见竞争非常激烈;从国产替代来看,进口仪器占据国内高端市场主导地位,而国产品牌试剂市场占比超三分之二。

由于生化诊断试剂的生产对技术要求也较低,生化诊断试剂成为了很多企业进入体外诊断领域的切入点,而在技术要求相对较高的生化检测分析仪上,国产产品已具备一定的竞争能力,但是在检测精确性和稳定性上与进口产品仍有较大差距。

目前,国内高端市场如三甲医院基本上被国外巨头所垄断,五大诊断巨头占据国内生化市场42.40%份额,而国产产品凭借明显的价格优势在中低端市场逐步替代进口产品。

从仪器与试剂的开放性来看,生化诊断方面,目前封闭、开放式并存,主要是生化诊断技术非常成熟,对仪器和配套试剂的使用要求相对较低。

开放式仪器经过仪器和试剂的校准后也可以达到较高的检测准确度,基本满足临床检测需求,很多国内三甲医院为降低使用成本,常购买进口的仪器,配套国产的试剂来使用,所以进口厂商迎合国内市场需求,其生化仪器很多也是开放的。

目前开放系统占70%,其他的30%都是国外的高端品牌,不过从趋势来看,目前国外很多品牌在中国设厂以及和中国本土公司合作销售以此来降低成本,仪器和试剂的封闭化是一种长期趋势,这样就会对本土的试剂厂商产生一定的冲击。

从生化诊断的发展趋势上看,主要是存量市场的竞争,市场的集中度提升是趋势。

目前生化诊断试剂基本完成进口替代,国产占有率已达70%,但高端仪器仍由外资主导,国产占有率不足10%仪器。

但因国外生化诊断龙头在中国的本土化进程加快,仪器和试剂封闭大势所趋,对国内的中小企业形成挤压,国内单一的仪器生产或者试剂生产商已经没有多大的竞争力,要想突围,要么仪器、试剂一体化发展,要么并购重组。

(图:生化诊断的市场格局)

(图:生化诊断的市场增速)

总体来说,生化诊断未来发展的几个观点:

(1)行业将保持低速稳健的增长(5%-6%);

(2)仪器、试剂一体化是未来发展的趋势;

(3)行业壁垒不高,存量竞争压力加大,未来行业整合加剧。

问题二:我国免疫诊断市场状况如何?国产如何替代?

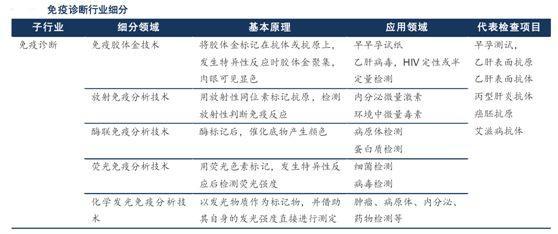

免疫诊断(Immunodiagnostics)是利用抗原抗体之间的特异性免疫反应来测定免疫状态、检测各种疾病的诊断方法。所谓特异性就是指一种抗体只能和一种抗原相结合,这种一一对应的关系造就了免疫诊断较高的灵敏度。

近年来,利用各种标记技术对抗原或抗体进行标记,将抗原与抗体的结合过程放大并通过光电、射线信号表达出来,衍生出了各种特异性强、灵敏度高的免疫诊断方法。

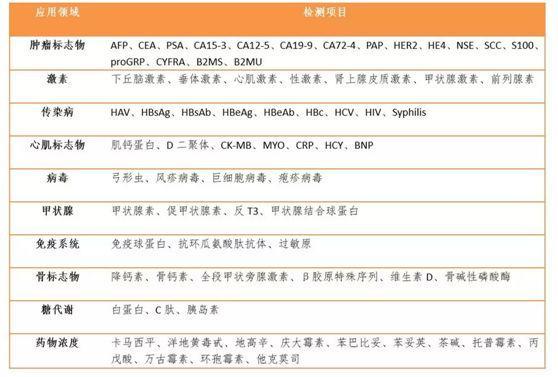

免疫诊断相对生化诊断应用领域要广的多,主要肿瘤、传染病、病毒性肝炎等,具体如上表。免疫市场特点如下:

国内免疫诊断快速发展,化学发光市场占比逐渐扩大。免疫诊断已经是我国最大的细分市场,当前占市场份额35%左右,2010年免疫市场规模大约45亿,2016年109亿,未来几年将保持15%的增长。

化学发光免疫诊断是免疫诊断领域的主流技术,也是国际发展的趋势。近年来,化学发光免疫诊断技术凭借其自动化程度高、检测精密度高及检测速度快等优势迅速抢占全球高端免疫诊断市场份额,成为免疫诊断的主流。

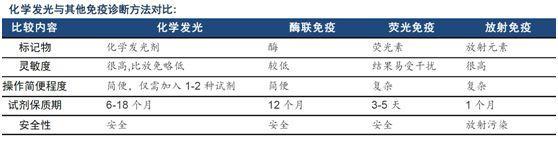

我国的免疫诊断市场主要是化学发光和酶联反应,化学发光占比超过了75%+(国外95%),因为化学发光的优势(见下表格),化学发光会进一步替代酶联反应。

(我国免疫反应占比)

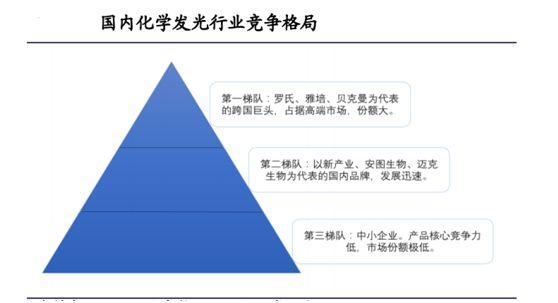

国内的化学发光市场90%被外资占有。渠道上看,三级医院基本被进口产品垄断,国内的化学发光主要是二级医院及以下,因为化学发光市场壁垒较高,并且是封闭性系统,所以能够提供丰富试剂的仪器制造商具备强大的竞争力,国产替代助推国内化学发光龙头高速发展。

化学发光市场目前有200亿左右的有效容量,随着存量市场的技术迭代和增量市场的增长,容量将进一步扩大。国内发光市场基本被以罗氏、雅培、西门子、贝克曼为代表的外资巨头垄断,罗氏在中国化学发光市场占有率为47%,雅培为26%、贝克曼(丹纳赫)为15%,西门子约为6%,三甲医院是跨国巨头主要客户。

国内的三甲医院由于对准确性要求高,且样本数量巨大,检测项目众多,成为这些跨国巨头的主要客户群。同时,由于化学发光基本为封闭式,仪器和试剂捆绑销售,国外厂商因此赚取了试剂持续销售的高额利润。

而二级以下医院,由于样本数量相对较少,承担使用进口仪器试剂的昂贵费用较为困难,所以国外巨头的化学发光产品还未大规模进入到二级以下医院,而这给性价比较高的国内化学发光产品预留了广阔的市场空间。

随着存量市场的技术迭代和增量市场的增长,化学发光容量将进一步扩大;发光检测项目涉及多消费终端,覆盖范围广,加上分级诊疗和区域检验中心的政策利好国产发光行业;发光行业目前外资占比90%,国产替代是化学发光行业的发展方向。

化学发光国产替代的核心竞争力是什么?研发能力+价格+渠道。

(1)研发

化学发光技术门槛较高,国外品牌之所以能占据国内三甲医院,主要是因为其仪器的精准性和试剂的齐全性,而这核心的竞争优势就是研发能力。不过随着国内企业对研发的重视,在仪器和试剂上已经取得了较大的突破。

如安图生物公司目前主打A2000Plus和A2000两种200速机型,已获得88项磁微粒化学发光检测产品的注册(备案)证书,可广泛应用于传染病检测、肿瘤检测、优生优育检测、内分泌激素检测、肝纤维化检测等。

目前,公司产品已进入二级医院及以上终端用户4500家,其中三级医院1381家,占全国三级医院总量的61.87%。装机方面,2018H1新增装机量约400台左右,全年预计新增装机量900台。

迈克生物化学发光仪2012年起步时只有6台的销量,2015年达到约400台,2017年仪器发货预计在200-300台,2018年9月又推出了I300,均呈快速增长态势,仪器的大面积铺开为后续试剂的持续性销售奠定了坚实基础。

但也应看到,在化学发光仪器方面,国内厂商受制于技术水平有限和整体研发能力较低,在性能上与国外巨头仍有一定差距,且多以化学发光酶免疫方法为主,所以关注目前国内龙头的眼睛进展。

试剂方面安图生物的磁微粒化学发光检测试剂覆盖了传染病、优生优育检测、肿瘤标志物、高血压检测等10大领域,拥有87项注册证书,产品齐全。

迈克生物在2015年上市时就已经取得77项化学发光配套试剂证书,另有27项正在审批,丰富的检测试剂成为了业绩增长的有力保障。

2012年迈克生物化学发光产品整体营收为148.2万,2015年达到1.6亿,3年翻了111倍,仪器增长速度虽慢于试剂,但受到仪器带动的捆绑式试剂销售和试剂品种丰富的双重作用,2017年试剂继续保持了高速增长,同比增长33%。

科华生物公司目前拥有191项试剂和仪器产品,主要产品国内市场占有率名列前茅。其中67项试剂和仪器产品通过了欧盟CE认证化学发光有望成为一个新的强劲增长点。

(2)价格

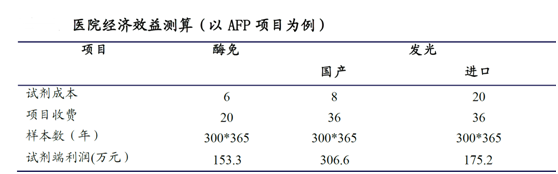

在同等调件下,医院使用国产试剂所取得经济效应要比进口大的多。以福建某二级医院为例计算,需添置一台发光仪器做肿瘤标志物(以AFP、乙肝HBsAg价格为例)的检查,日样本量300个。

国产试剂是进口试剂售价的30%左右,国产单个发光试剂反应成本在8元,单个酶免试剂成本是进口单个发光试剂反应成本在20元,发光牌价是36元,酶免牌价是20元。如下计算医院试剂端利润:

由于仪器是通过投放的形式进驻医院,从医院端只需要计算试剂成本。以上测算可得出,此医院若用发光替代酶免不仅进行了检验技术升级,得到优化的检验结果,在经济效益上也更优。在发光项目上,国产对比进口经济效益明显,单个项目可得到百来万的额外收益。

(3)渠道并购

在2009-2012年,行业整体的销售模式以传统的销售为主,厂家以单产品的销售为主,逐步进入检验科,仪器和试剂均是通过代理商进行分销或者部分通过厂家直销。

2012-2015年,行业逐渐转为小投放模式,即通过仪器免费或者少量首付的方式,代理商通过垫资、租赁等模式,赚取耗材的利润,2014-2017年,行业销售模式发生了巨大的变化,行业逐步出现了一种新的营销模式,集采服务。

检验科的建设、采购、售后、增值服务都交由厂家来外包完成,检验科达到降低成本,提升效率的目的,这将是未来的主要销售模式。

所以,集采模式的出现将会改变IVD行业的渠道生态,需要实力较强,产品丰富的企业不仅通过自身渠道获得检验科的长期合同,同时也需要通过快速整合并购,跑马圈地,获得未来快速发展的优势。

总体来说,化学发光未来发展的观点如下:

(1)化学发光是IVD行业份额占比最大的领域,随着国产替代的快速进行,未来3-5年行业保持20%的增速没有问题。

(2)当前研发能力强、产品丰富、渠道跑马圈地快的企业,将很快脱颖而出。